|

人民币可自由兑换下的投资风险 人民币放在什么地方最危险? 日本购物警惕五大陷阱 近日,央行行长周小川在IMF论坛上演讲表示,中国政府将人民币加入SDR有着不可动摇的决心,并称其重要意义不亚于北京申办奥运会。这似乎表明中国开始加紧推进人民币国际化、可自由兑换的步伐。假如人民币可自由兑换,那么会对投资理财市场带来哪些影响和变化呢?对此,国内知名财富管理机构嘉丰瑞德进行了部分解读: 国际收支概念 首先,想了解当下为什么人民币不是可自由兑换,得先了解一下国际贸易和国际贸易收支。国际贸易收支反映在一个名为国际收支平衡表的会计报表当中。一个国家的国际收支平衡表是按照特定的国际会计准则进行编制的会计账目,一个国家对外的几乎所有经济活动,都可以表示在这个平衡表当中,包括对外进出口贸易、投资、金融等,这些均以货币的形式表示这些国际收支。其中,货物和服务,即平时的进出口商品贸易以及对外服务贸易,像建筑服务、广告、咨询、计算机服务等等及其他商业服务,国人生活中遇到的大多数国际贸易,这些都属于货物和服务项目。此外,另一个大项目是收益,包括国际间的职工薪酬收益、投资收益等;还有一个是经常转移项目,包括政府类投资、援助等。此三种项目被称为经常性项目。

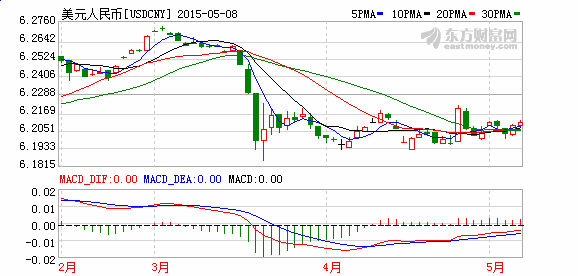

点击查看大图 而另外一个大项目,则是资本和金融项目。其中的金融项目占大头,包括直接投资、证券投资(包括股票)和其他投资。 目前,人民币的可自由兑换范围,我国只开放了此前提到的经常性项目的内容,而资本和金融项目,则不开放人民币的可自由兑换。而在国际上,只有经常性项目和资本、金融项目均可自由兑换的情况,则才可被称为可自由兑换货币。世界上的贸易,绝大部分都是在IMF国家成员间进行,在加入了IMF的成员国当中,成员国之间都有相互的协议,我国目前只承诺的是与别国在经常性项目下可进行货币的自由兑换,即人民币和外币之间可相互兑换。

承诺了完全可自由兑换的货币包括了美元,欧元,日元,英镑,港币,瑞士法郎,新加坡元,瑞典克朗,丹麦克朗,挪威克朗,加拿大元,澳大利亚元,澳门元,菲律宾比索,泰国铢,韩国元等。在国内,上海自贸区目前正在推进人民币资本账户的自由兑换的改革。 为什么限制自由兑换 其实政府的想法是保护本国的贸易和工商业,以及资产,并防范国际金融风险,是一种保护性的做法。在资本市场,假如放开资本和金融项目下的人民币自由兑换,那在投资领域和证券、金融领域,必然产生重大影响。

人民币如果可更自由地使用,更自由地进出,结果有两种,一种情况就是更多的境外资金会流入,而另外一种情况就是,更多的资金会流出去,两种相比现在的管制情况,都会有个加速的过程。如此一来,国内的泡沫性的东西将会受到冲击,虚高的因资金管制的减弱而使资金会流出,而被低估的,则因具有吸引力,而使资金进入。 比如股票,可能国内的投资者会看到国外的市场更具投资吸引力,如国外股市,市盈率远不及A股和创业板这般高,很多能赚钱,又有高分红回报的在国外上市公司,目前的国内投资者看到,估计都会“眼红”,这对于国内充沛的资金来说,正好投资。因此,人民币自由兑换之阀一开,国内的很多泡沫性的东西就会破灭。因此在股市上,盲目追高那些高市盈率、低回报的投资品种,其风险性有多大,这需要投资者心里有足够的警惕。

自由兑换是方向,有利于提高中国企业的国际竞争力,这也是中国让人民币走向国际化所必然的过程。不过这个过程政府并不会直接、马上的开放,周小川也表示,将采用有管理的可自由兑换。因此这可能会有一个过度时间,但无疑趋势仍然是明显的。另外有一个问题会摆在投资者面前,这些股票赚回本的时间(市盈率)跟人民币可自由兑换的时间相比,到底哪个更快?在嘉丰瑞德理财师看来,恐怕后者会来得更快。 因此,嘉丰瑞德理财师建议投资者需要重视局部投资的风险,尤其是已有一定泡沫成分的股市的投资风险。居民理财,如果寻求稳妥可以配置一些1年左右的固定收益类的理财产品,如收益率百分之九点六起的宜盛财富宜盛宝或是一些银行理财产品,收益率4.5%左右,收益稳定,不需要担心泡沫破裂,这些都是可操作的选择。(嘉丰瑞德) |

人民币放哪最危险?日本购物五大陷阱

旅游录入:贯通日本语 责任编辑:贯通日本语

相关文章

带一万块人民币去日本旅游,足足16万日元,在日本能待多久呢?

2万块人民币可以兑换30多万日元,在日本能玩多久?

日本富士山自由行攻略让你的出行更加轻松

杭州一家四口去趟日本 一人2万元预算 一下子要多花四千块!

三千人民币换四万八千多日元,在日本能生活几天?日本导游告诉你

2019,康辉带你玩转不一样的日本

日本征收国际观光旅客税 携程:日本游未受影响

日本征收“出境税”,不影响春节游人气

日本自1月7日起征收1000日元离境税 7种情况免征

2万人民币换32万日元,这些钱在日本够干什么?

“十一”出境游日本泰国是热点 山东旅游人数预计与去年基本持平

“十一”出境游日本泰国是热点

亲子游进入年度爆发期 日本泰国成为“人气高地”

央广《王冠红人馆》财经报告:日本明年征收"离境税",赴日旅游会否降温?

2岁以上都要交!明年去日本旅游你得多出这笔钱

赴日旅游请准备好“过路费”:日本2019年将开征出境税

去日本旅游的注意了!明年起要多掏这笔钱

中国游客去日本人均消费1.4万 零食开支全球第一

自由之丘——让日本樱花季旅游更精彩

外国游客猛增长 日本京都公交车犯难

外国游客人数激增 日本京都公交车“犯难”

推荐日本十大绝美雪景温泉旅馆

2019年起去日本旅行要多交一笔“离境税”了!

中国游客最爱日本电饭煲?销量已涨23倍!

以后,你再去日本旅游,要多付一笔这个费用!